外汇交易中的日本蜡烛图模式

日本蜡烛图(k线图)模式简史

日本蜡烛图源于十八世纪。由于在此期间日本没有明确的货币标准,因此大米成为了交换媒介。各种封建领主在大阪的仓库中存放大米,然后出售或交易大米的仓库收据(即大米仓单),大米仓单成为世界上第一个期货合约。在18世纪,传说中的日本大米贸易商Homma Munehisa从基本面到市场心理学研究了大米交易的各个方面。

随后,Homma主宰了日本的大米市场并创造了巨额财富。他的交易技巧和原则最终演变为蜡烛图技术,当日本股市在十九世纪七十年代开始时,日本技术分析师就开始使用该方法。该方法在1900年左右由著名的市场技术人员查尔斯陶氏(Charles Dow)所使用,最终演变为当今金融交易者最常用的技术分析图表。

为什么使用蜡烛图

蜡烛图技术是根据一系列蜡烛线组合而成的不同趋势形态,针对这些形态分析得出相关结论的数据,以此数据来预测行情未来走势。蜡烛图与条形图显示的信息相同,但是蜡烛图格式提供了更详细和准确的价格行为。

利用蜡烛图技术来分析证券市场中所谓牛市还是熊市。可以看出市场是否发出最佳入场和出场的时期,准确的把握市场动脉,从而直观地显示供需状况。

蜡烛图通过图形显示每个价格条移动背后的支撑力量(或缺乏力量),揭示了给定时期价格行为的另一个维度。

烛台形态使所有单条形和多条形模式更容易实时查看,从而增加高胜算交易设置的机会。此外,由于蜡烛图与条形图所使用的数据相同(开盘价,最高价,最低价和收盘价),条形图上使用的所有西方技术信号均可轻松应用于蜡烛图。

蜡烛图提供了条形图的一切以及更多,使用它们是双赢的情况,因为您可以使用在条形图上通常使用的所有交易信号,并可以利用蜡烛图增加清晰度和其附加信号。

而且蜡烛图看起来更有趣。

蜡烛图的解剖构架

K线图最上方细线称为上影线,中间条粗线为实体。下面的细线为下影线。当收盘价高于开盘价,也就走势呈上升趋势时,我们称这种情况下K线为阳线,中部实体以空白或红色表示。这时,上影线长度表示最高价和收盘价之间价差,实体长短代表收盘价与开盘价之间价差。当收盘价低于开盘价,我们称这种情况下K线为阴线,实体就是黑色的,下影线长度则代表开盘价和最低价之间差距。

为了更好地突出或可视价格变动,现代K线图通常用红色(较低的收盘价)和蓝色或绿色(较高的收盘价)替换烛台实体的黑色或白色。

主要烛台模式

蜡烛图模式有多种形式; 这里简要介绍当今最流行和广泛使用的单杆和多杆模式。

看涨烛台(Bullish Candle)

上升趋势信号,它们发生在不同的长度; 实体越长,价格上涨就越显着。

看跌烛台(Bearish Candle)

下跌趋势信号,它们发生在不同的长度; 实体越长,价格下降越显着。

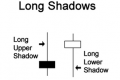

长下阴影(Long Lower Shadow)

这些蜡烛提供了一个看涨信号,下影线必须至少有实体部分的大小;下影线越长,看涨信号就越可靠。

长上影线(Long upper shadow)

这些蜡烛提供了一个看跌信号,上影线必须至少有实体部分的大小; 上影线越长,看跌信号越可靠。

锤头 (Hammer)

锤头是在下跌趋势中发生的看涨信号,下影线至少应该是实体高度的两倍,没有或有很少的上影线。出现于市场交易价显著低于开盘价,但随后在当天重新上扬,收盘价高于或接近开盘价的情况下。该模式形成一个锤头形状的烛台。

射击之星 (Shooting Star)

反映逆转的烛台。这支蜡烛有一个长长的上影线,有一点或者没有下影线,还有一个小的实体。之前价格处于高位,烛身很大。发生射击之星现象的当天开盘价(通常情况下)将高于前一天的收盘价,之后攀升到高点,但最后以低于开盘价的价格收盘。

十字线 (Doji)

在市场开盘价和收盘价相等时,烛身最小而形成十字线。

蜻蜓十字线(Dragonfly doji)

蜻蜓十字线有一个长的下影线,开盘价,最高点和收盘价位于或接近交易最高点。这种模式通常表示下跌趋势的反转。

墓碑十字线 (Gravestone Doji)

墓碑十字线有一个长长的上影线,这种模式通常表明逆转上行趋势,出现于交易在开盘后显著走高,但在收盘时远离最高点。

高波蜡烛/长腿十字线(High wave candle / long-legged doji)

这支蜡烛有一个非常长的上影线或下影线和一个小实体。如果开盘价和收盘价相同,蜡烛就没有实体,然后被称为长腿十字线。第一张照片是高波蜡烛,第二张是长腿十字线。

吞没形态(Engulfing candles)

看涨吞没形态发生在下降趋势中,第二根阳线的实体吃掉第一根阴线的实体;看跌吞没形态发生在上升趋势中,第二根阴线的实体吃掉第一根阳线的实体。

烛台模式如何转化为Nail Fuller的价格行为设置

我最喜欢的价格行为交易策略由针杆形态(pin bar),内含线(Inside Bar)和专有的Fakey组成。上面的烛台模式可以很容易地浓缩成我的三种价格行为交易策略中的一种或多种。跟踪各种形式的烛台模式可能会很困难。这就是为什么我觉得这三种主要的价格行为交易策略做了一个伟大的综合工作,包括所有相关烛台模式,并使它们在日常价格行为的背景下更容易理解。让我们来看一些烛台模式的例子。

针杆(Pin Bars)

针杆可以包括先前描述的烛台形态; 长下影线和长上影线蜡烛,锤头和射击之星,蜻蜓十字线和墓碑十字线。

内含线(Inside Bar)

内含线在技术上可以包含任何烛台模式,因为它们仅仅是一系列至少两个烛台,其中第一个烛台完全吞没了随后烛台的整个范围,然而,更多情况下,杆内部最终成为纺纱顶部或dojis。 请注意,内部横条与“吞噬模式”不同,因为它包含横条的整个范围,从高到低,其中吞没模式仅包括吞噬蜡烛的真实身体。 我通常在强势的市场背景下进行内部交易,因为它们往往是趋势的切入点。 然而,在主要市场转折点以及以前的趋势失去动力,暂停并形成一个内部条,然后改变方向的时候,内部条通常会出现。

内含线(Inside Bar):

内含线将帮助你在市场纠结期间找到机会。这种图形的出现通常在顶部或底部,重要支撑和阻力位的关键点位,以及突破点位。

那内含线到底为何物?

内含线其实就是一根蜡烛或者一连串的蜡烛图形完全是在之前的蜡烛形态范围之内。在少数情况下,内含线看起来很像个三角形,因此你应该快速将他们找出来。

内含线策略:

不管内含线是向上还是向下出现,你都可以交易。一旦我们确认该图形形成,在母蜡烛上画一条水平线,这时内含烛是找不到方向的。如果是处在如下图所示的下行趋势中,你应该在母烛灯芯上方画这条水平线。一旦一根蜡烛图接近我们画的线,你就可以等待回调买入,或者立即出手。

Fakey模式

Fakey交易策略是价格行为模式里的额外的面包和黄油。它指示着市场内部重要水平的反转。很多时候,市场将出现一个方向性的指引,继而反转,这是市场主力在吸掉所有菜鸟级别的交易者的筹码,然后职业的操盘手立即向反方向推动价格。Fakey模式可以在外汇市场上掀起一些漂亮的大动作。

总结

蜡烛图可以提供更生动的价格行为描述。蜡烛图本身是有用的,然而它有许多不同的名称和解释,通常会导致混淆,并且难以追踪。你会发现我的课程将所有重要的烛台模式凝聚成了3个简单而高效的价格行为交易策略中。我认为,通过这堂课程的学习,您会对它们有了基本的了解。

本文标题:外汇交易中的日本蜡烛图模式 - 日本蜡烛图技术_日本蜡烛图_外汇蜡烛图

本文地址:https://www.waihuigaoshou.com/candlestick/249.html